偏度与峰度的投资应用

有些资产,看起来每天都很稳,涨得不快,却总在某一次下跌中把之前的收益一把抹掉;

有些资产,长期不动甚至让人怀疑人生,但一旦启动,往往在少数几天决定成败。

我们常用“波动大不大”来判断风险,但同样的波动率,带来的体验和结果可能完全不同。

真正的差别,往往不在“波动有多大”,而在于——收益是慢慢给你的,还是一次性拿走的。

偏度和峰度,正是用来回答这个问题的量化工具。

1 概述

偏度(Skewness) 和 峰度(Kurtosis) 是两个不同的统计指标,用来描述数据分布的不同特征:

| 指标 | 含义 | 判断标准 |

|---|---|---|

| 偏度 (Skewness) | 分布的对称性(左右倾斜) | > 0: 右偏;< 0: 左偏;≈ 0: 对称 |

| 峰度 (Kurtosis) | 分布的尖锐程度(尾部厚度) | > 0: 更尖锐,尾部更厚;< 0: 更平坦 |

2 偏度

偏度:描述 " 歪斜 " 程度

- 右偏 (正偏度):长尾在右边,更容易出现大涨,即 Skewness > 0

- 左偏 (负偏度):长尾在左边,更容易出现大跌,即 Skewness < 0

偏度的范围是 -∞ 到 +∞,但实践中大多数情况下在 -3 到 +3 之间。

判断标准:

| 偏度值范围 | 含义 | 投资意义 |

|---|---|---|

| > 1 或 < -1 | 高度偏斜 | 分布极度不对称,趋势明显,重点关注 |

| 0.5 ~ 1 或 -1 ~ -0.5 | 中度偏斜 | 分布有明显倾向 |

| -0.5 ~ 0.5 | 接近对称 | 分布基本对称,涨跌相对均衡 |

| -0.2 ~ 0.2 | 略偏或对称 | 参考你代码中的阈值 |

3 峰度:描述 " 尖锐 " 程度

峰度(kurtosis)衡量分布“两边厚不厚、尾巴长不长”,不是看山尖不尖,而是看“极端情况出现的概率”。SciPy

中 stats.kurtosis() 默认使用的是超峰度(Excess

Kurtosis),公式是:

(四阶中心矩 / 方差²)-3

其中: - 方差:二阶中心矩,是“差多少”的平均 - 四阶中心矩:是“差多少的四次方”,所以特别强调尾部,偏得越远,贡献越夸张 * 减 3:因为正态分布的峰度是 3,所以减掉让“正常分布的 kurtosis = 0”

高峰度 (Kurtosis > 0):分布尖锐,极端值更多,更容易出现 " 黑天鹅事件 " 低峰度 (Kurtosis < 0):分布平缓,数据分散均匀,极端值较少

判断标准:

| 超峰度值 | 含义 | 风险特征 |

|---|---|---|

| ≈ 0 | 正态分布 | 正常风险分布 |

| > 0 (如 1.x, 5.x) | 尖峰厚尾 | 极端事件更多,黑天鹅风险大 |

| < 0 | 平顶分布 | 数据分散均匀,极端值少 |

| 很高 (如 30.x) | 极度尖峰 | 巨大波动浓缩在小范围,风险集中 |

4 方法

1 | # 偏度 → 判断涨跌倾向 |

5 示例

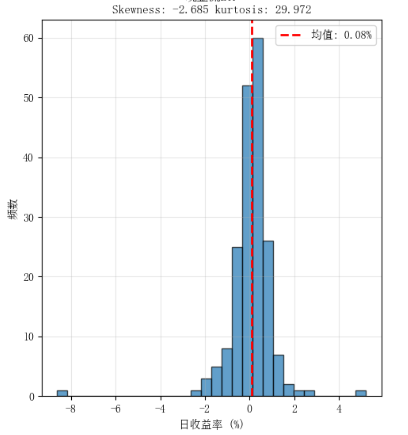

这是一个左偏,且峰度大的示例:它的急跌更多

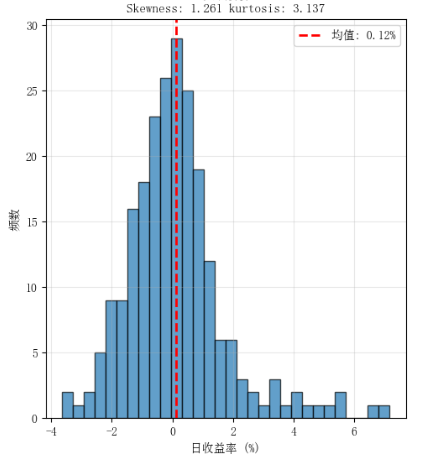

这是一个右偏,峰度也较大的示例:它的急涨更多

这是一个右偏,峰度也较大的示例:它的急涨更多

## 6 实战中应用

## 6 实战中应用

- 右偏 + 高峰度:容易大涨但偶有大跌 → 高风险高收益

- 左偏 + 高峰度:容易大跌且极端事件多 → 谨慎应对

- 接近对称 + 低峰度:涨跌均衡且稳定 → 风险较小

从日收益率分布看,大部分ETF偏左:上涨缓慢(个股上涨被摊平),但市场恐慌时易集体急跌,买入可慢慢布局,但卖出需果断,不要因“平稳上涨”而大意。强势个股更右偏:容易突然拉升,买要果断,卖则可适当给趋势留余地。

从心理层面看,更需要警惕的是负偏分布下的缓涨急跌:它往往让人逐步放松警惕,而真正的风险集中在少数几次大跌中,一次就可能吃掉多年收益。而正偏资产的难点不在于暴跌,而在于收益高度依赖少数时刻:在行情迟迟未出现之前,长期的小亏、小赚或横盘,会不断考验持有者的耐心和信念,很多人往往在真正的大涨来临前选择离场。

可以说:

- 负偏的敌人:风险管理

- 正偏的敌人:耐心和信念

另外,需要注意,偏度并非固定属性,而是随时间动态变化:行情好时,ETF也可能右偏;个股高位松动时则可能左偏。偏度应被视为情绪信号,用于调整买卖节奏,而非给资产贴标签。